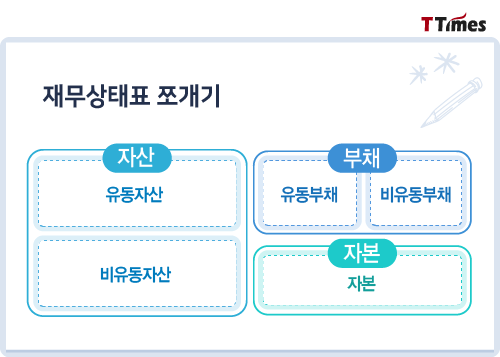

작가의 집필 의도를 고려하여 책을 읽으면 그 내용을 훨씬 쉽게 이해할 수 있다. 재무제표도 마찬가지다. 왜 그렇게 작성하는지를 알고 재무제표를 읽으면 재무제표가 더 쉽게 읽힌다. 특히 재무상태표는 자산과 부채를 각각 유동자산과 유동부채, 비유동자산과 비유동부채로 구분하고 있는데, 이러한 구분에 작성자의 의도가 깊이 개입되어 있다.

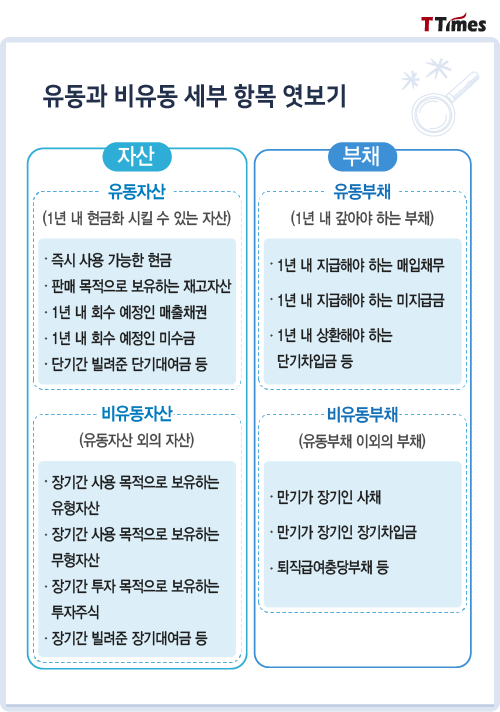

“유동성이 높다.” “유동성 위기(위험)”라는 말이 뉴스에 종종 등장한다. 여기서 ‘유동성’은 ‘현금화시킬 수 있는 능력’이라는 의미다. 회계에서도 ‘유동’은 ‘현금화’와 관계가 있다. 특히 유동자산과 유동부채에서의 ‘유동’은 ‘1년 내에 현금화’가 되는 것을 의미한다.

① 유동자산 : 1년 내에 현금화시킬 수 있는 자산

② 유동부채 : 1년 내에 현금으로 갚아야 하는 부채

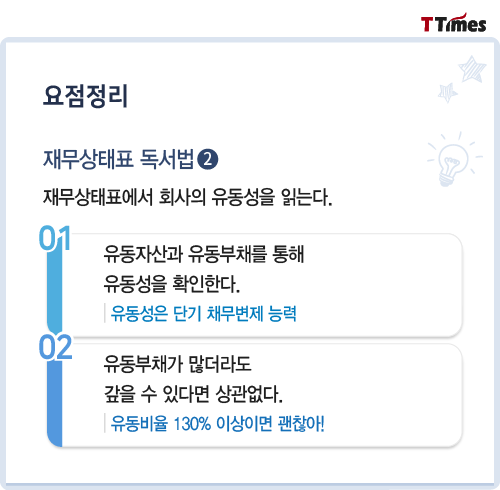

재무상태표가 굳이 유동자산과 유동부채를 구분하여 표시하는 이유는 명백하다. 재무상태표를 읽을 때, 회사가 1년 내에 갚아야 할 빚은 얼마나 되는지(유동부채), 그 빚을 갚을 만한 현금을 1년 내에 마련할 수 있는지(유동자산)를 확인하라는 의미다. 이런 과정에서 회사의 유동성(현금 동원 능력, 채무변제 능력)을 확인할 수 있다.

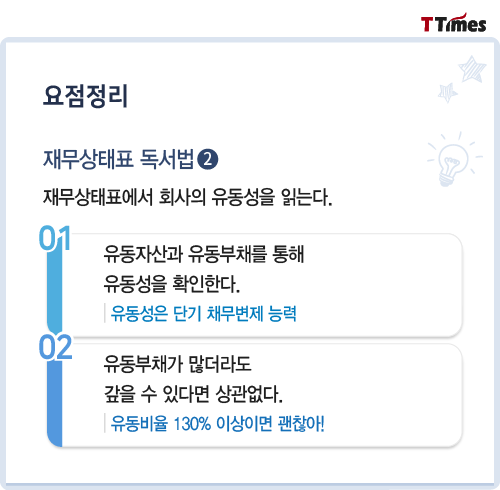

1. 유동자산과 유동부채를 통해 유동성을 확인한다.

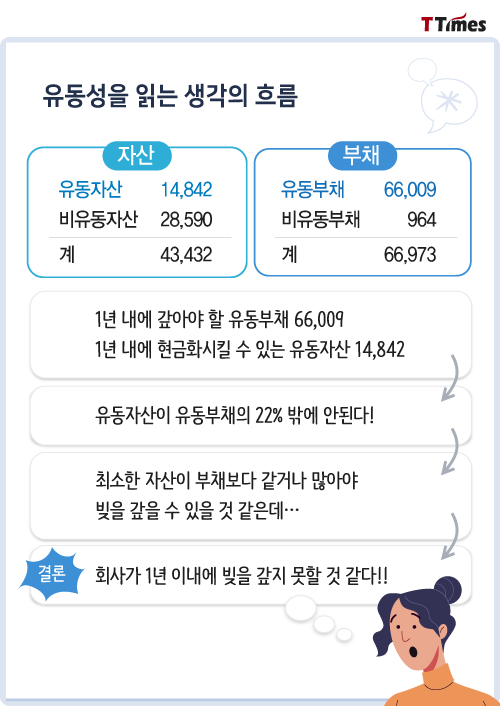

다음은 한 회사의 요약 재무상태표와 그것을 읽는 생각의 흐름을 표시한 것이다.

이렇게 재무상태표를 읽고 난 후, 회사의 유동성이 정상이 아니라는 생각이 드는가? 그렇다면 재무상태표를 제대로 읽은 것이다(위 내용은 2017년 한진해운의 파산 직전 실제 재무 자료다.)

아무리 당기순이익이 커도 당장 눈앞의 빚을 갚지 못하면 부도가 발생한다. 이것이 흑자도산이다. 재무상태표의 유동자산과 유동부채를 읽을 수 있으면 회사의 부도 위험을 예측할 수 있다.

2. 유동부채가 많더라도 갚을 수 있으면 상관없다.

① 유동자산 : 1년 내에 현금화시킬 수 있는 자산

② 유동부채 : 1년 내에 현금으로 갚아야 하는 부채

재무상태표가 굳이 유동자산과 유동부채를 구분하여 표시하는 이유는 명백하다. 재무상태표를 읽을 때, 회사가 1년 내에 갚아야 할 빚은 얼마나 되는지(유동부채), 그 빚을 갚을 만한 현금을 1년 내에 마련할 수 있는지(유동자산)를 확인하라는 의미다. 이런 과정에서 회사의 유동성(현금 동원 능력, 채무변제 능력)을 확인할 수 있다.

1. 유동자산과 유동부채를 통해 유동성을 확인한다.

다음은 한 회사의 요약 재무상태표와 그것을 읽는 생각의 흐름을 표시한 것이다.

이렇게 재무상태표를 읽고 난 후, 회사의 유동성이 정상이 아니라는 생각이 드는가? 그렇다면 재무상태표를 제대로 읽은 것이다(위 내용은 2017년 한진해운의 파산 직전 실제 재무 자료다.)

아무리 당기순이익이 커도 당장 눈앞의 빚을 갚지 못하면 부도가 발생한다. 이것이 흑자도산이다. 재무상태표의 유동자산과 유동부채를 읽을 수 있으면 회사의 부도 위험을 예측할 수 있다.

2. 유동부채가 많더라도 갚을 수 있으면 상관없다.

유동부채 금액이 크다고 해서 무조건 위험한 것은 아니다. 유동자산이 충분히 많다면 문제가 되지 않는다. 삼성전자의 2019년 연결재무상태표에 따르면 유동부채는 62조원이다. 어마어마한 부채 규모다. 그런데 누구도 삼성전자가 유동성 위험에 빠져 있다고 하지는 않는다. 삼성전자가 단기에 현금화할 수 있는 유동자산이 181조나 되기 때문이다. 이것을 비율로 표시하면 다음과 같이 그 유명한 ‘유동비율’이 된다.

유동비율 : 유동자산 181조 ÷ 유동부채 62조 × 100 = 292%

유동자산이 유동부채의 292%(2.9배)나 되니 유동부채를 다 갚고 나서도 유동자산이 충분히 많이 남는다는 것을 확인할 수 있다. 일반적으로 유동비율이 130%가 넘으면 회사의 유동성이 양호하다고 평가하니 참고해 두자.

유동비율 : 유동자산 181조 ÷ 유동부채 62조 × 100 = 292%

유동자산이 유동부채의 292%(2.9배)나 되니 유동부채를 다 갚고 나서도 유동자산이 충분히 많이 남는다는 것을 확인할 수 있다. 일반적으로 유동비율이 130%가 넘으면 회사의 유동성이 양호하다고 평가하니 참고해 두자.